2月25日晚,金山软件(03888.HK)宣布将于3月20日召开特别股东大会,审议通过金山云拆分等相关议案。根据金山云的拟议销售规模,预计拟议分割比例将在25%至75%之间。

此前,金山软件分别于2019年11月14日和12月22日通知了金山云分离的相关事宜。根据公告,金山软件建议金山云分拆上市。此前,金山软件已将北京办公软件金山办公室分拆,独立在科技创新委员会上市。

据了解,在纽约时间2019年12月20日,金向美国证券交易委员会(SEC)提交了金出售的注册声明草案,该声明是保密的。金山软件表示,金山云仍需获得美国证券交易委员会和美国交易所的批准,才能上市销售。

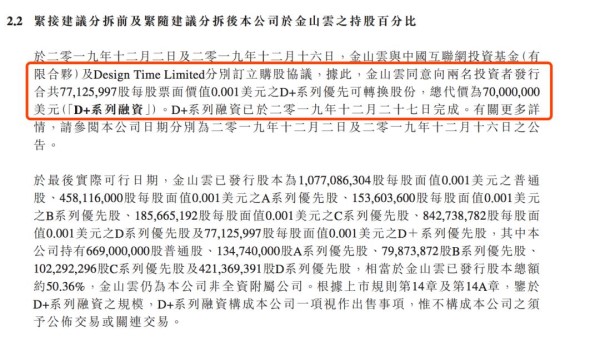

7000万美元的D轮融资已经完成。

根据目前的进度,金山云预计在2020年4月前获得相关批准。金山软件在公告中表示,金山云还将于2019年分别与中国互联网投资基金(有限合伙)和设计时间有限公司签订股票购买协议,完成7000万美元的D系列融资。

公告显示,截至目前,金山云已发行股本为10.77亿股普通股、4.58亿股a股系列优先股、1.54亿股b股系列优先股、1.86亿股C系列优先股、8.4亿股D系列优先股和7700万股D系列优先股,约占金山云已发行股本总额的50.36%。

齐彩静了解到,根据金山软件董事会的初步估计和金山云的资本需求,建议金山云拟发行的股份不超过金山云销售扩大后的已发行股本总额的16.67%,即不超过约5.59亿股。

预计金山软件在完成出售金山云后,将持有金山云已发行总股本的14.07亿股普通股,金山软件在金山云的股份预计将减少到最多41.97%,金山云将不再是金山软件的子公司。然而,金山公司表示无意出售金山公司的股份。

根据金山软件的公告,金山云的售价尚未确定。受金山云出售时的市场条件和金山云出售主承销商组织并经金山云批准的累计投标程序的限制。

金山公司表示,其董事和金山公司董事预计金山公司发行的相关每股售价不低于0.91美元,相当于金山公司D系列优先股的认购价格,由D系列融资的相关投资者支付。同时,由于金山云的确切销售价格和预期销售规模尚未确定,金山云销售的预期净收益现阶段仍不确定。

据齐彩静了解,金山云销售的净收益预计将用于进一步投资技术和产品开发(尤其是人工智能、大数据和云技术),进一步投资升级和扩展基础设施,以及分配资金以扩展其生态系统和国际商业网络。为一般公司目的分配营运资金等。

剥离收入约70亿元

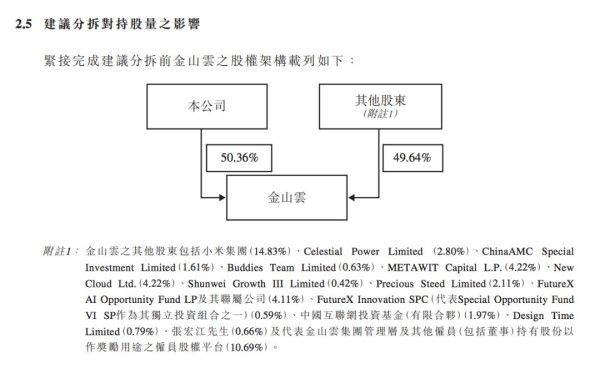

剥离前,金山云股东包括金山软件(50.36%)、小米集团(14.83%)、中国资产管理公司特别投资有限公司(1.61%)、兄弟团队有限公司(0.63%)、美泰资本有限公司(4.22%)、新云有限公司(4.22%)、顺威资本(0.42%)、天际线资本旗下的未来艾机会基金有限公司(4.11%)、张宏江(0.66%)和金山云管理(10.66%)

齐彩静发现,分拆后,金山软件持股41.97%,小米集团持股12.36%,中国互联网投资基金(有限合伙)持股1.64%,张宏江持股0.55%,金山云管理等持股8.91%,公众持股16.67%。

关于金山云的出售,目前估计每股的最低相关售价为0.91美元。金山软件在金山云的权益公允价值及净资产价值

就性能而言,2019年第一季度金山云的收入为8.39亿元,同比增长,占金山软件收入的49%(17.27亿元)。据测算,2019年前三季度,金山软件总收入为56.24亿元,金山云总收入为27.33亿元,占前者总收入的48.6%。

值得一提的是,发布公告后的2月26日,金山软件在市场上表现不佳。截至当日,金山公司的股价达到27.15港元的高点,最终收于25.9港元,单日下跌3.72%,市值约为3亿港元。