今年以来,创金和鑫金融房地产公司的回报率分别为-7.59%和-7.87%,在同类公司中排名最低。此外,债券型基金金创何新尊英纯债自成立以来一直有负回报,目前产品已经转型。

《投资时报》研究员齐

自今年年初以来,医药板块一直引领a股强劲上涨。活跃股票基金的前20个席位几乎都被医学主题所覆盖。创金和鑫的医疗保健行业暂分别排名第一和第二,今年以来净值增长率超过50%。

然而,金创和欣基金的产品表现也存在明显差异。风能数据显示,截至6月4日,该公司旗下有11只基金,年回报率为绿色浮动(各类股票分别计算,下同)。其中,创金和鑫金融地产今年以来的回报率分别为-7.59%和-7.87%,在410只普通股基金中分别排名第405位和第406位。与创金和信保健行业的空调相比,性能差异超过60%。

此外,从其成立以来的表现来看,创金和信基金旗下的10只基金的收入出现了亏损。其中,创金和信上海超级市场定量a股和创金和信价值分红均下跌逾5%。

此外,金创和欣基金的长期重点发展债券基金也表现平平。自今年年初以来,重庆银河新尊英纯债务的净增长率为0.59%,在同一类别中排名第1680/1767位。如果你长期观察,该基金自成立以来已经下跌了4.11%。

对此,金创何新基金对《投资时报》表示,总体而言,公司对基金产品的评价更注重长期、超额回报、夏普比率等标准,适当淡化短期排名。公司设立了投资组合风险部,以控制基金产品的质量,了解基金收益背后的风险,并引导基金经理创造定义清晰、风格不走样、追求稳定超额收益的产品。

与此同时,该公司表示,自今年以来,该公司的资金与负净增长率主要是定位良好的工具产品,如金创和新金融房地产。对于此类工具产品,公司有明确的风险预算约束,要求基金与业绩比较基准之间的跟踪误差控制在一定范围内,并在评估此类产品时更加注重基金经理的阿尔法能力。

该基金的表现是两天的冰与火

自今年年初以来,a股市场的波动性急剧上升。每个部门都处于不同的情况。例如,医药和科技部门受到基金的青睐,而金融和房地产部门表现不佳。

Wind数据显示,截至6月4日,前20名活跃股票基金几乎都是由“医疗”、“健康”和“医疗保健”等字样的产品组成的。暂时排名前二的基金是金创和欣在医疗保健行业的账户。其今年的收入已经超过50%,但其规模却不容乐观。今年一季度末的管理规模仅为1.35亿元,比上一季度仅增加7200万元。

看看金创何新拥有的其他产品,截至6月4日,11只基金的年回报率都是浮动的绿色,如金创何新的上交所场外定量a股,金创何新的股息波动性a股等。如果你长期观察,公司有10只基金自成立以来一直亏损,如冲金河易欣公司、冲金河鑫价值奖金公司等。

具体来说,创金和鑫金融房地产公司的股票基金在a股中排名垫底,收益分别为-7.59%和-7.87%。此外,该基金的中长期表现也不尽如人意,过去一年、两年和三年的净增长率分别为5.23%/4.33%、0.26%/0.6%、2.47%/2.29%,排名垫底10位。

关于今年以来创金和鑫金融房地产a股的表现,创金和鑫基金表示,由于今年跟踪的行业主题指数收益率为负,今年市场上类似金融房地产行业主题基金的收益率基本为负。符合

此外,成立于2019年12月27日的上海证券交易所超值定量账户也表现不佳。风能数据显示,今年以来,该基金的净增长率分别为-5.57%和-5.76%,类似的排名分别为399/410和401/410。自成立以来,回报率分别为-5.45%和-5.65%。

对此,金创何新基金表示,在投资策略上,该产品采用量化方法进行投资组合管理,在控制基金净值增长率与业绩比较基准的日平均跟踪偏差绝对值不超过0.5%,年度跟踪误差不超过7.5%的基础上,力争获得超过业绩比较基准的回报。截至6月3日,上证50指数今年已下跌5.7%,这是该基金表现不佳的主要原因。

至于债券型基金,《投资时报》研究员发现金创何新推崇纯债务,打破了投资者对纯债务产品的固有印象。截至6月4日,该基金过去一年、两年和三年的回报率分别为-9.68%、-12.18%和-7.87%。类似的排名徘徊在底部边缘,自成立以来的回报率仅为-4.11%。

“崇进和新尊英纯债基金正在进行转型。拟转换为崇进和信安信3个月期持有的债券型证券投资基金。转型后,计划通过持续营销扩大规模。该产品以前的糟糕表现是由于其规模小,固定的产品成本影响了基金的收入。”创金和鑫基金表示。

风数据显示,目前金创和欣基金共有17名基金经理,其中10多名基金经理的累计服务年限不足3年,而孙宇、王凌峰、王艳和艺鹭杨的累计服务年限不足1年。

崇进和鑫基金表示,目前公司共有17名基金经理,其中大部分都有丰富的工作经验,平均工作年限超过10年。Wind数据仅显示基金经理的注册年份,并不代表所有以前的工作经验。

不平衡的产品结构

自去年以来,新的基金发行市场持续回暖,基金公司的管理规模也有所提升。

风数据显示,截至今年一季度末,创金和信基金管理规模为257.15亿元,同比增长近50亿元,其中固定收益基金和股权基金规模分别为200.94亿元和56.21亿元,分别占78.14%和21.86%。

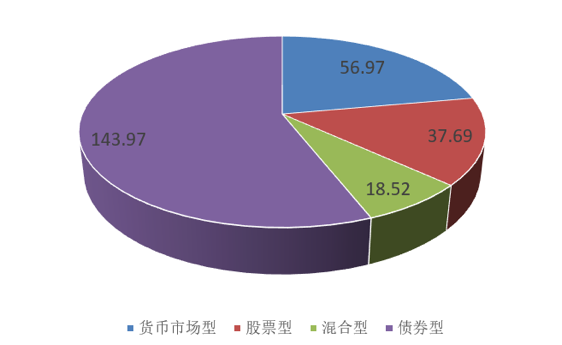

其中,货币基金、股票基金、混合基金和债券基金规模分别为56.97亿元、37.69亿元、18.52亿元和143.97亿元,分别比去年同期增长3.54亿元、18.23亿元、2.74亿元和25.3亿元。

2020年第一季度末,金和欣基金各类产品规模将形成(单位:1亿元)

数据来源:风

据统计,自2019年以来,公司已设立23只基金,分别包括7只、11只、4只和1只混合基金、债券基金、股票基金和货币基金。然而,新成立的混合基金数量的增加并没有极大地刺激这种基金的规模。

对此,金创何新基金表示,该公司的混合基金股票大多是灵活配置型和部分股份混合型。自2019年以来,由于外部环境不稳定,股市出现了大幅震荡。然而,灵活配置型和部分股份混合型股票资产占基金资产的比例很高。在复杂多变的市场环境下,投资者参与股票市场的积极性受到冲击,部分股票混合型和灵活配置型基金的投资也趋于谨慎和观望。从整个市场类似基金的比较来看,公司混合基金的规模大多接近中值,属于正常水平。

关于债券型基金规模扩大的原因,金创何新基金对《投资时报》表示,公司稳健的收益产品线布局丰富,是过去两年的业务亮点。自2019年以来,冲金和新恒利超短期债务和冲金和新恒利钟惺短期债务的规模增长最为明显,主要得益于产品设计符合市场需求和良好的投资业绩。