屈

如果投资圈是一个武术江湖,基金经理可能会被分成不同的学校。

首先,中国有大量遵循巴菲特投资理念的价值投资者基金经理,他们有很高的门槛和壁垒。

第二,以成长型股票为特征的基金经理,比如在过去两年一直炙手可热的科技股。

第三是介于两者之间,即“中等投资”,即基金经理从行业或主题出发。

投资促进基金贾成东表示,他是第三位。

1

繁荣投资规则

贾成东表示,他主要考虑的是繁荣程度,并没有过多考虑估值。

繁荣投资的本质是什么?

“是,所有的灯都打中你了。当繁荣程度高时,好消息就会不断发布。当繁荣不景气时,人们非常讨厌你。这源于人类的恐慌和软弱。”贾成东说道。

有时候,繁荣投资更像是窥探人性。在市场情绪波动和羊群行为中,先进先出。

与此类似的是黄燕明早年创立的“不良预期”理论,即股票价格不是树上的花,而是人们心中的花。当市场发生深刻变化,而这种变化尚未反映在公众预期中时,长期投资机会就会出现。

总之,贾成东是那种在2017年的白马和2019年的科技股中占据领先地位的基金经理。

绝大多数基金经理都有自己的能力圈。价值属于价值,增长属于增长。不过,贾成东心里似乎没有产业风格的限制。

他不会“爱上”任何股票。他不会爱死一只股票的。只有树看不见森林。一旦繁荣崩溃,他就撤退了。

所谓的“繁荣度”是指股票的未来预期是好是坏。

判断繁荣的标准因不同行业而异,比如消费类股,它们有明显的周期。贾承东会注意到各种迹象。例如,他认为,除了少数个股之外,白酒在2019年后很有可能达到峰值,因为季度数据正在逐步恶化,库存正在上升,价格无法提高。

流动性是科技股繁荣的一个测试指标。在流动性高、利率特别低的时候,购买梦想非常便宜。科技股是梦想,是人类生活的“意义”。

对特殊重大事件的判断也是贾承东判断繁荣趋势的一个重要转折点。贾成东正在寻找的是一个转折点。

黄燕明曾称其为“催化剂”,包括国内外重大新闻、行业标准/政策、个股公告(增持前、并购重组、利润分配)、重大公众事件、重大谣言、竞争对手重大损益等。

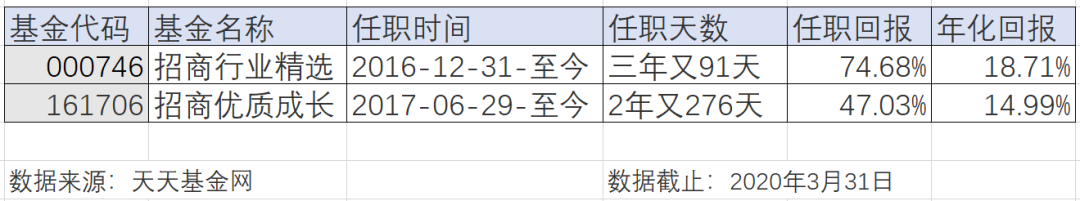

贾成东管理着两只基金:一只是精选的投资促进行业,服务3年多后回报率为74.68%。投资促进高质量增长,经过近3年的服务,回报率为47.03%。

一些基于价值的基金经理最关心估值。然而,对贾成东来说,估值是他们几乎不关心的指标之一。

“因为当繁荣时期很高时,估值肯定相对较高。鱼和熊掌不能兼得,所以我放弃鱼,取熊掌。”贾成东说道。

2

不同的2020年

从年度业绩来看,2017年和2019年贾成东的表现明显优于主要市场,2018年熊市的回落与主要市场基本一致。

从长远来看,繁荣投资似乎是站在潮流的前沿,而不是控制退出。为了控制回撤,必须充分考虑估价。

贾成东对繁荣投资安全边际的思考是“一个至少在一两年内不会改变的永恒故事”。

" 2020年可能是巨大变化的一年。"贾成东说道。

年初,消费类股似乎被抛弃了。由于流动性充裕,每个人都开始购买科技股。"第二季度,科技和消费类股的繁荣可能会逆转."贾成东说道。

鱼和网是他判断股票的另一个规则。

贾成东称股票的短期利润为“鱼”,长期利润增长为“净”。当意想不到的利润到来时,有必要判断损害是由鱼还是网造成的。比如,当前的疫情,对一些人的伤害很大

贾成东的履历一直是“正规军”:他于2008年2月加入国泰基金(cathay pacific fund),曾担任定量、宏观、战略、煤炭和银行业研究员。自2012年2月起,他一直担任研究部主任助理。彼于二零一五年五月加入招商局基金,现为招商局产业精选股票基金、招商局优质成长混合基金(LOF)基金经理及招商局基金投资管理总监。

贾承东由于其宏观战略背景,对周期的变化极为敏感。

他最大的评价风格是“基本趋势”,定义的繁荣间隔至少是六个月到两年。

每个基金经理都面临一个选择:时间分配。a股上市公司近4000家,个人精力无法耗尽。有东西要放弃是不可避免的。

有些人是自上而下,有些人是自下而上,而贾承东选择了一条看似简单、技术门槛高的道路,从中等水平的行业繁荣开始。

在这次对话中,贾承东详细阐述了什么是繁荣投资,什么是只能理解而无法解释的拐点。

与贾成东的对话

问:你的投资框架是什么?

贾成东:我主要考虑的是繁荣,而不是估值。

这种组合有时购买消费,有时购买电子产品,有时购买电脑,所有这些都是基于繁荣。

当经济繁荣时,你是稀缺的。一旦趋势逆转,你就不好,无论它有多便宜,你都不会买它。

问:如何用一句话来描述繁荣投资?

贾承东:把这波最漂亮的花摘回来,但是每波的花都不一样。这是基金经理必须面对的艰难选择。

问:为什么中期投资的前景逐渐形成?

贾成东:我来自宏观战略。从上到下,逻辑似乎很流畅。然而,从宏观、行业到个股,链条太长,登陆困难。但是从下到上,它很容易陷进去,而且没有垂直视野。

中景投资是一种相对简单的方式,也是我觉得经过多次尝试后可以采用的方式。它的逻辑链没有那么长,它的能量可以集中在20或30个行业。

问:在中等投资中有可能遇到瓶颈吗?

贾成东:是的,如果这个行业的繁荣都不好怎么办?如果这个行业的繁荣特别短暂呢?通常在2016年,购买力平价在一个季度,新能源汽车在一个季度,而不是更多,自下而上的基金经理尤其占主导地位。

这个怎么样?幸运的是,我有一个由9名基金经理组成的团队,平均工作经验超过10年。像一个家庭一样,他们中的大多数都有工业研究背景。我们将交换意见,从根本出发。

问:你在2017年购买白马领袖,在2019年购买科技股是非常罕见的。你怎么判断?

贾成东:每个人都看到了很多东西,但是很难去实现。看和做是两码事。投资的困难不是看不见,而是做不到。

例如,就繁荣而言,除了少数个股,白酒行业很有可能在2019年见顶。季度数据越来越差。销售疲软,价格无法提高。然而,人们仍然认为白酒是一种巴菲特式的价值投资,具有高护城河和高壁垒。各种各样的迹象都摆在我们面前,但当你谈论对股票的感觉时,你会睁一只眼闭一只眼。2019年的繁荣清楚地告诉你,5G建设正在加速。

问:那为什么在2017年购买白马领袖?

贾成东:中国的国内生产总值已经从高速增长转为中低速增长。各行业格局基本稳定,强者强。经济增长放缓意味着小型股受到低增长的束缚,而不是规模和风格的问题。

在这种情况下,白马领袖会表现出更多的力量。就像过去两年的电子股票一样,白马股票被选中了。

这是帮助我的宏观观点。

问:繁荣程度出现转折点的其他迹象是什么?

贾成东:富裕程度很简单,就是你对未来的期望是好是坏。

酒很简单。它最直接取决于销售量和价格。在更高的层面上,我提前了解到,该行业的竞争格局是否存在问题,分销商的库存压力是否正在增加,这些都是下行繁荣的迹象。

要成为一名基金经理,你必须提前看到迹象,非常敏感地询问发生了什么。

我将繁荣期定义为半年到两年。

问:你指的是预期的繁荣吗?你的α的一部分是赚钱来赢得市场情绪?

贾承东:繁荣程度有两种,一种是预期的繁荣程度,另一种是绩效的繁荣程度。事实上,我主要做的是从预期的繁荣程度到绩效的繁荣程度的时期。

繁荣投资的本质是什么?每个人的眼睛都会注意到你,所有的灯光都会打在你身上,让你开心和悲伤。当繁荣昌盛,好消息不断传来,当繁荣萧条时,人们会恨你。这源于人性的恐慌和软弱,这是无法改变的。

问:繁荣投资最重要的是判断趋势?

贾成东:是的,因为高度繁荣的股票并不便宜。当繁荣程度高时,它的价值必须更高。

问:你根本不看估值吗?

贾成东:不尽然。这并不是说我不想看到它,但说到繁荣,鱼和熊掌不能兼得,所以我放弃了鱼和熊掌。

问:如何判断拐点?

贾成东:我需要一些特殊的事件来帮助我,比如重大的政策事件,每年九月上市的苹果新机器等等。当一个特殊事件出现时,你必须考虑它是否会伤害主要逻辑。

巴菲特说,生活就像一个雪球,而人性就像一块滚动的石头。一旦期望形成,就不能靠羊群行为来阻止。当羊群出现崩溃的迹象时,一定有一个特殊的事件。它可能不是一只狼或两只狼,而是狼。羊对另一件事特别敏感,那就是利率。

我有一个习惯,在买任何东西之前都要考虑什么时候卖掉它。

梦不便宜吗?

问:哪些行业高度繁荣?

贾承东:时间胶囊告诉我们,关于人类基本需求的东西永远不会过时。在过去的50年里,美国只有两样东西的价格在上涨:医疗服务和教育。

消费呢?消费类股的表现是稳定的,具有一定的周期性。当它上升时会非常灵活。

科技股既不容易买,也不容易做。原因是人是动物,他们希望生活在“意义”中。

问:你如何看待科技股的繁荣?

贾成东:不同行业的繁荣程度不同。

我认为正是这种流行病导致了TMT股票的上涨。高管团队的股票对流动性特别敏感。当流动性高、利率特别低时,购买梦想是非常便宜的。

流动性是高管团队股票繁荣的一个测试指标。第二季度,科技股和消费类股的繁荣可能会逆转。

问:从空仓的角度来看,你为什么从2017年开始切入5G?

贾成东:2017年,大家都只买了白马龙头,虽然5G已经在讨论了。只有当你制定了一个为期半年到两年的繁荣投资计划,5G建设将无法逃脱,然后布局将被要求。

在那之后,它来回地加、减、减。它在2018年第一季度减少了头寸,然后完全基于繁荣将其重新放回底部。

问:你关心利润吗?

贾成东:更关心。组合的最大敌人是时间,时间成本是净资产收益率。

当你选择一个非高净资产收益率的行业时,成本非常高,而且成本是那些业绩增长10-20%的价值股。价格什么时候低?目前,低利率通常反映低净资产收益率,购买梦想非常便宜。

问:你认为基础设施怎么样?

贾成东:事实上,每一轮基础设施投资都是不同的。十多年前,有高速铁路和房地产,然后是基础设施,然后是新的基础设施,如通信。我们不能采用固定的框架。

2009年初,当时的基础设施市场尤为强劲。自那以来,基础设施类股没有出现大规模牛市。2016年,环保类股等基础设施类股出现上涨。“住房不是投机”不是空话。在过去的八年里,每一次基建投机都是短期的,甚至一个多月的市场价格也几乎没有出现,因为没有长期的

问:许多基金经理关注估值是因为存在安全边际。你关心安全边际吗?

贾成东:我的安全边际是有一个至少一两年都不会改变的永恒故事。

问:配置规则的组合?

贾成东:我是高市值股票、高成长股和充裕流动性的概念故事。这三个类别在不断变化。

直接市场

问:第二季度过后,流动性会不会更加宽松?

贾成东:放这么多流动性是没用的。我们与美国不同。第二季度,当中国经济进入正常运行时,流动性有可能恢复。

问:你如何看待疫情对美国股市的影响?

贾成东:我把市场分成了两部分。一个是业绩市场,另一个是流动性市场。事实上,美国的基本面是好的,除了流动性不足。

流动性危机创造的市场是暂时的,来的快,去的快,来的猛烈,去的猛烈。

问:你如何应对这个时期的波动?

贾成东:做一只刺猬,各行业平衡。我不知道敌人是怎样的,所以我蜷缩起来,等待外面的环境变好,然后再打开它。

问:疫情过后会有变化吗?

贾成东:当海外疫情真正得到控制时,讲故事的股票可以卖出,以前受损的价值股和长期逻辑不变的股票可以回购。

我称之为鱼股的短期收益和长期利润增长净值。有时,当一个意想不到的利润产生时,有必要判断是鱼还是网被损坏了。

问:你有投资习惯吗?

贾成东:和年轻人在一起。

还有一个习惯是,我需要五次路演来研究一只股票:两次是看得多的人,一次是看得少的人,一次是行业竞争对手,一次是行业专家。信息不应尽可能平行,而应相互核对和核实。

问:你之前说过,2020年是巨大变化的一年。你为什么这么说?

贾成东:我说这话的时候,当时没有海外疫情,没想到会有这么大的变化。

霍华德·马克(Howard Marks)曾写道,货币周期是周期中非常重要的一部分。整个疫情对货币周期的影响也非常明显。2020年的利率环境很可能会发生很大变化,因此市场主导逻辑和受益品种也会发生很大变化。